Com as mudanças que ocorreram em relação a Partilha do ICMS e ao Fundo de Combate a Pobreza, que entraram em vigor dia 01/01/2016, baseado na EC 87/15 e Convênio 93/15 alterado pelo convênio 152, de 11 de dezembro de 2015, e suas diversas Notas Técnicas publicadas, inclusive quando a legislação já estava em vigor, foram necessários vários ajustes para adaptarmos o sistema a esta nova realidade.

Maiores informações sobre a Partilha do ICMS, acessar o link: Dúvidas EC 87/2015

Após efetuarmos os ajustes para a emissão das notas fiscais no módulo de Faturamento, partimos para os ajustes nos Livros Fiscais, onde foi necessária a criação de novos campos nos itens das notas, registros novos na apuração de ICMS correspondente aos registros E300 do SPED Fiscal, consequentemente registros novos para a geração da Gia mensal, em relação ao AMPARA-RS e Diferencial de alíquota que corresponde ao próprio estado, também foram criados novos campos para a gravação da GNRE correspondente aos valores da Partilha e Fundo de Combate a Pobreza (FCP).

Abaixo vamos demonstrar como o SIGER® irá se comportar na prática, em relação a estas mudanças.

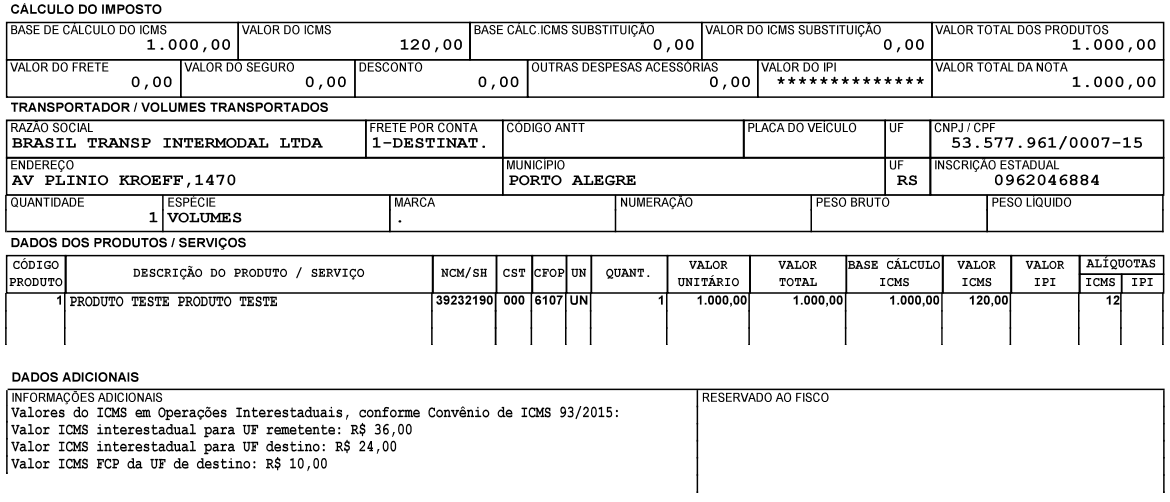

Neste exemplo temos uma nota emitida do RS para RJ, com os seguintes valores:

- Valor do produto 1000,00

- CFOP 6108

- CST 00-Tributado Integral

- Alíquota interestadual 12%

- Alíquota na UF de destino 19% (Já acrescido do FCP)

- Fundo da pobreza 1%

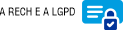

O cadastro do produto deverá estar configurado da seguinte forma:

Para situações em que é feita a digitação manual do documento fiscal, deverá acessar o botão “Inf.Fiscais”, botão “Tribut.p/UF saída”, escolher a UF correspondente ao destino da mercadoria, e informar a alíquota interna de ICMS utilizada nesta determinada UF e se tiver FCP, o mesmo também deverá ser informado, sendo que o percentual do ICMS deverá ser informado considerando o FCP.

Caso a nota seja importada no modulo da Escrita Fiscal, e estas alíquotas não estiverem informadas no SIGER, o sistema assumirá as alíquotas constantes no XML do documento fiscal.

Motivo pelo qual em alguns casos as alíquotas deverão estar cadastradas no SIGER:

- A nota poderá estar emitida com a alíquota correta 19%, o emissor da NFe poderá ter pago o imposto corretamente, porém, como o item II, da Cláusula terceira, do Convênio 152, os estados fizeram um acordo de que até 30/06/2016 as obrigações acessórias terão apenas caráter exclusivamente orientador, poderá, e já tivemos casos em que a informação da partilha e do FCP não constavam no XML da NFe, por mais que o imposto estava calculado corretamente. E nestes casos para que o sistema separe a informação na GIA Mensal e no SPED Fiscal será necessária a informação.

“CONVÊNIO ICMS 152, DE 11 DE DEZEMBRO DE 2015 Cláusula terceira Acordam os Estados e o Distrito Federal que até 30 de junho de 2016:

… II – a fiscalização relativa ao descumprimento das obrigações acessórias previstas neste Convênio será de caráter exclusivamente orientador, desde que ocorra o pagamento do imposto.”

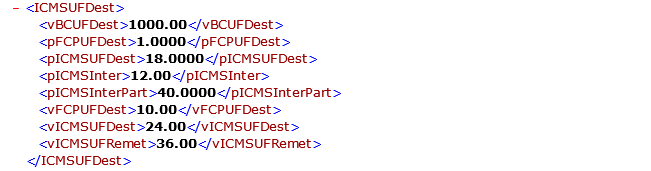

A Nota Fiscal emitida com os valores acima mencionados, se visualizarmos o DANFe teremos as seguintes informações:

Notem que o valor do imposto destacado no campo próprio do ICMS corresponde apenas ao valor interestadual, ou seja, R$ 120,00, os demais valores deverão constar no quadro de Informações Adicionais do DANFe, porém se consultarmos o XML desta nota, os valores estão detalhados em campos próprios para a partilha e FCP.

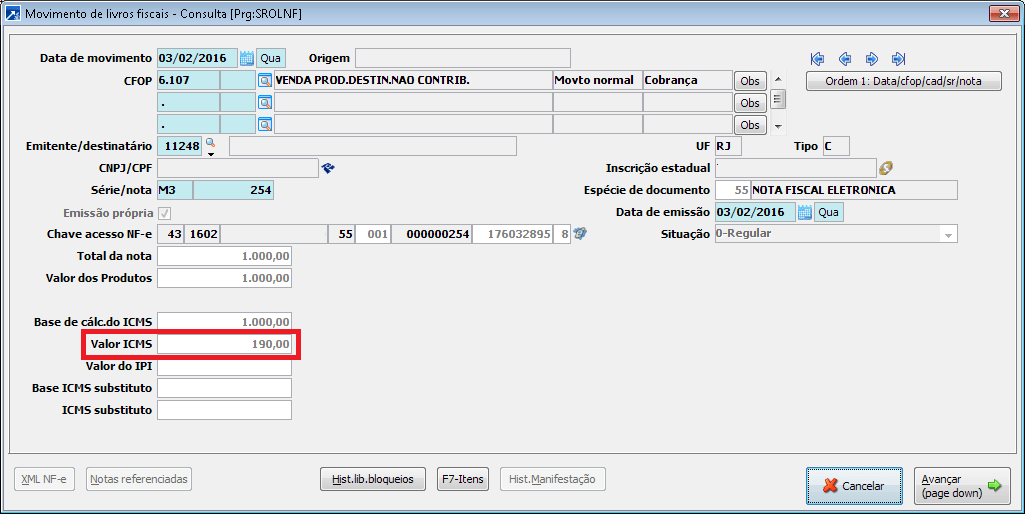

No lançamento da NFe na Escrita Fiscal, menu 21I-Inclusão de movimentos esta nota será gravada da seguinte forma:

Na tela principal será exibido o valor total do imposto que será pago pela empresa.

Com base na nota exemplo: 120,00 (Interestadual) + 24,00 (Partilha UF de Destino) + 36,00 (Partilha UF de Origem) + 10,00 (Fundo de Combate da Pobreza) = 190,00.

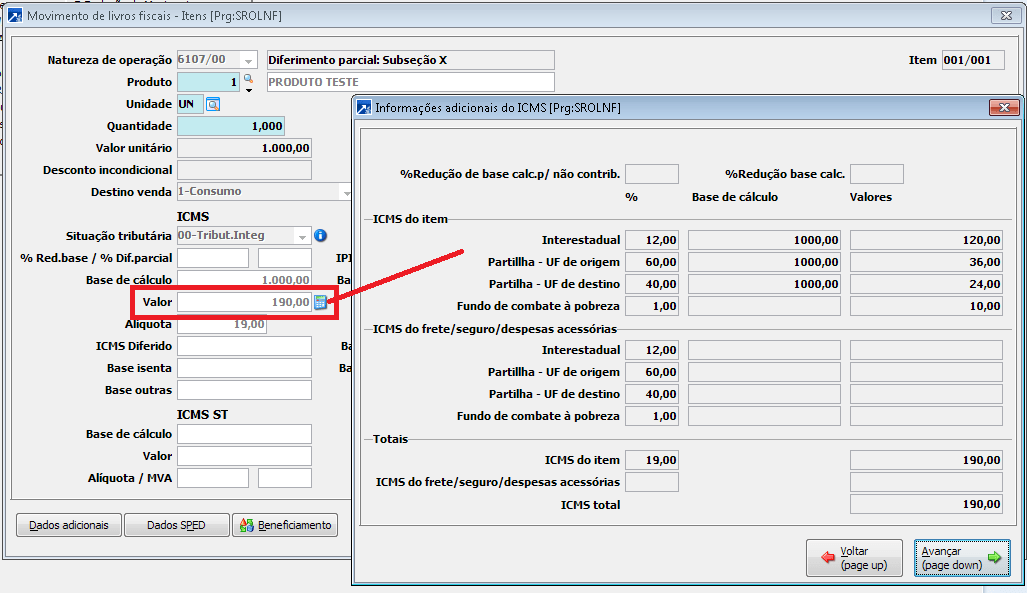

Nos itens da nota, este valor integral, será desmembrado e exibido em uma tela adicional, acessada por um botão ao lado do campo de ICMS.

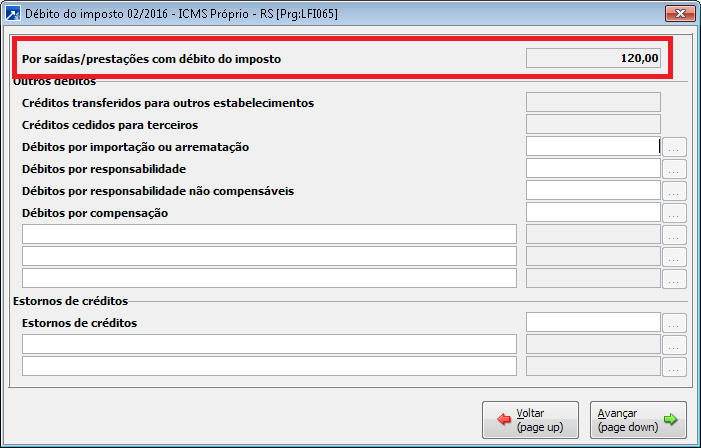

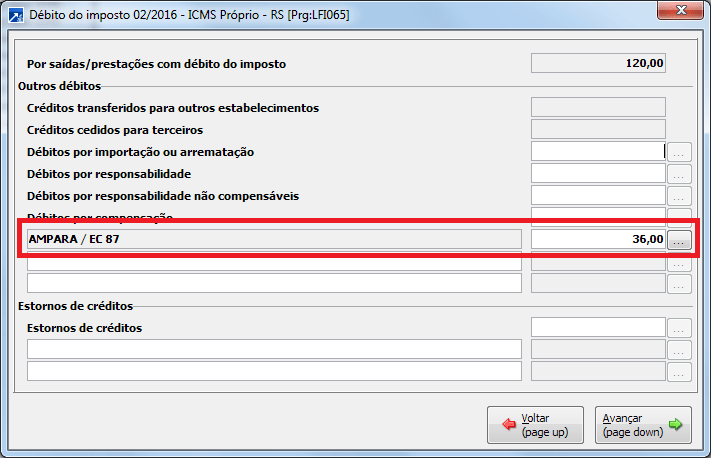

Na apuração do ICMS o sistema irá considerar como débito por saídas somente o valor correspondente ao ICMS Interestadual que no exemplo é 120,00.

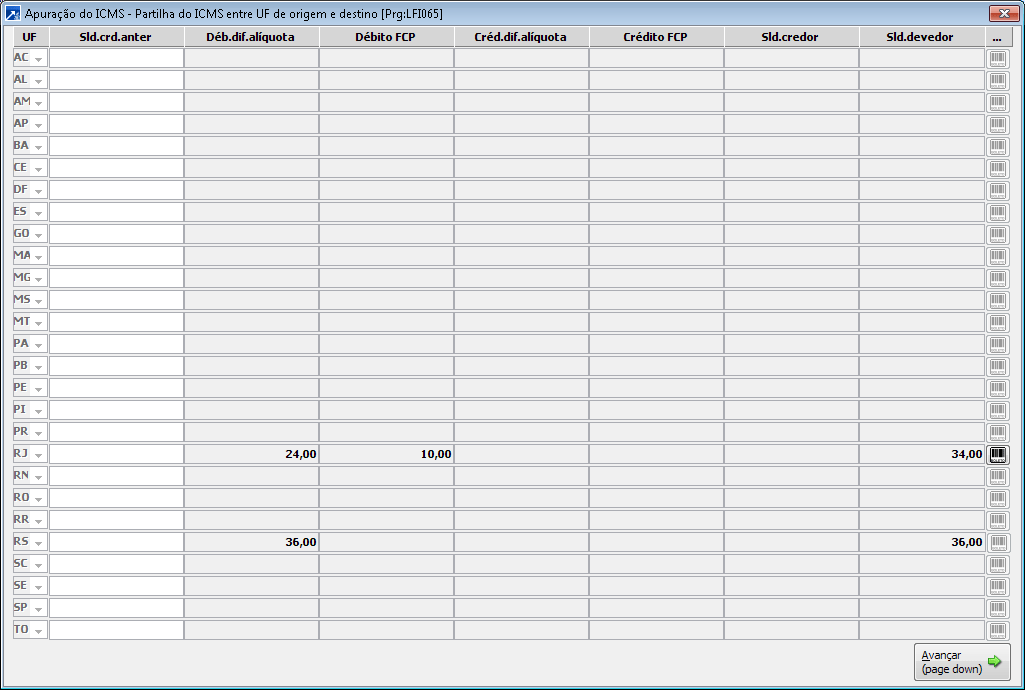

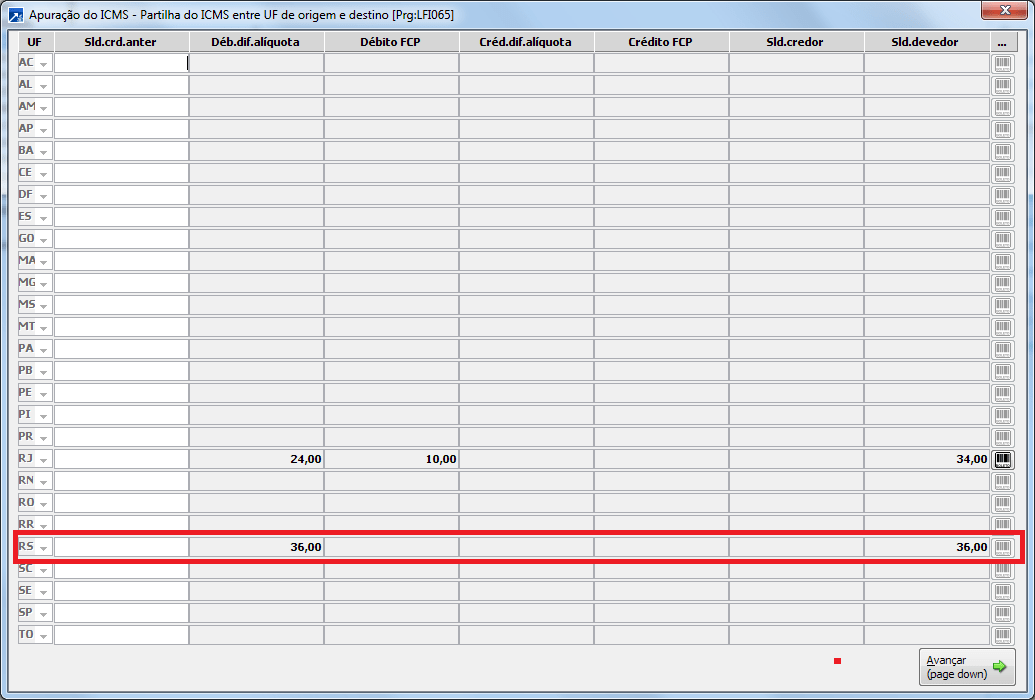

Para a apuração dos valores pagos (quando não possui IE nas UFs de destino) ou a pagar (quando possui IE nas UFs de destino) foi criada uma nova tela baseada nos registros do tipo E300 do SPED Fiscal.

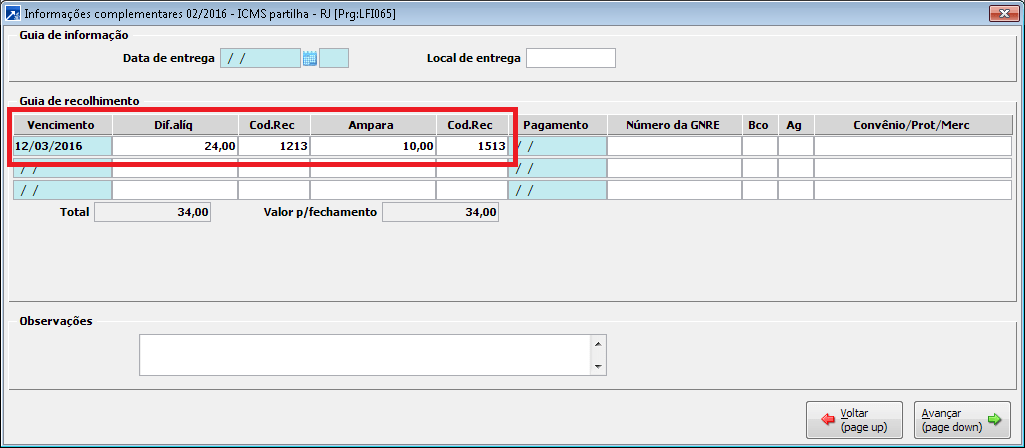

No final da linha de cada estado foi criado um botão para que sejam informadas as datas de vencimento, os códigos de recolhimento e valores pagos ou a pagar, neste exemplo utilizamos o RJ.

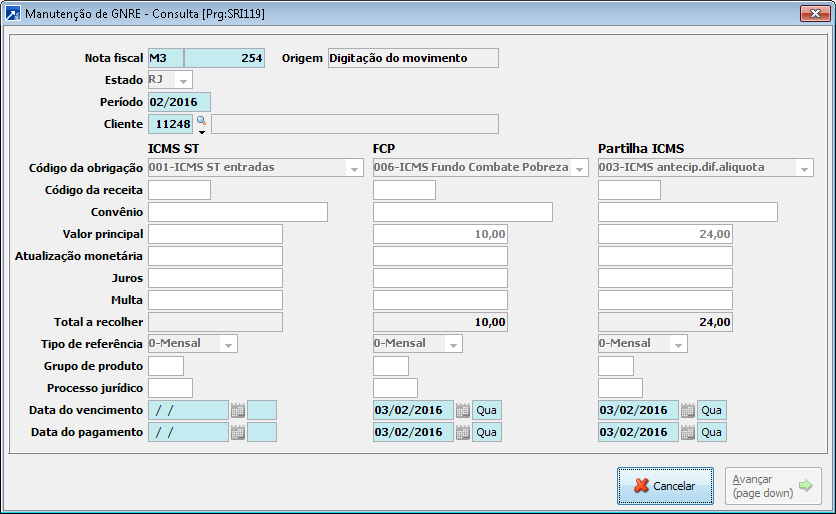

Nos casos em que a empresa não possui IE na UF de destino, e que os recolhimentos foram feitos individualmente, estes campos também deverão ser preenchidos, porém o sistema substituirá esta informação pelas GNREs informados no menu 2.F.I – Inclusão de GNRE, pois quem possui IE nas UFs de destino podem recolher o ICMS no mês seguinte, já as empresas que não possuem IE nas UFs de destino deverão fazer o recolhimento nota a nota.

Observação importante em relação ao pagamento do ICMS correspondente aos 60% que deve ser recolhido para o estado de origem.

Tomando como exemplo o RS, quando ele for o estado de origem, pelo fato do valor ter sido acrescido como “Outros débitos” na Gia mensal, acaba sendo enviado também para o registros E100 do SPED Fiscal, e também consta no registro novo das apurações por estado E300, desta forma o valor a pagar estaria nos dois registros, sendo assim a SEFAZ RS criou dois novos códigos de ajustes, para que o valor a pagar que esteja no registro E300 seja transferido para o E100. Abaixo vamos exemplificar esta situação:

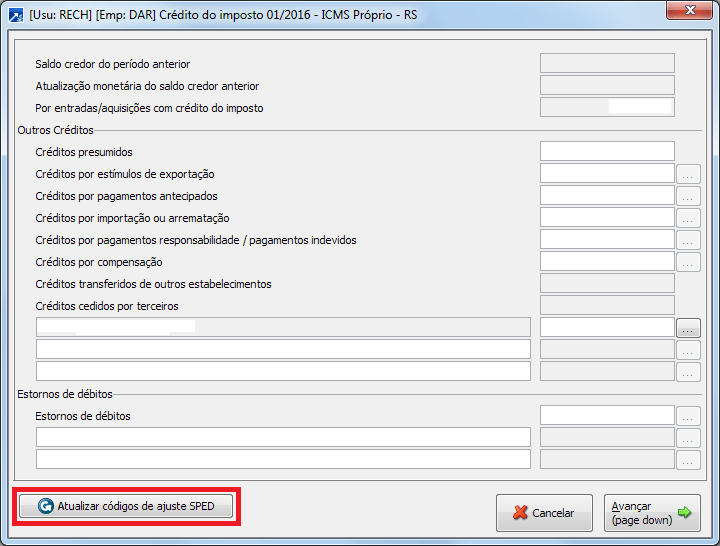

Para que o sistema atualize o novos códigos de ajuste do SPED Fiscal, na primeira tela da apuração de ICMS (24G) o usuário deverá clicar no botão “Atualizar códigos de ajuste SPED”.

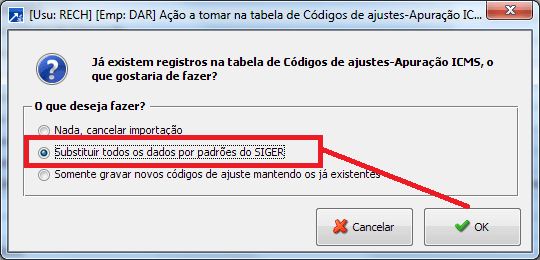

Logo em seguida, deve selecionar a opção: “Substituir todos os dados por padrões do SIGER”.

Na apuração do ICMS, o sistema totalizará o valor correspondente a partilha do próprio estado em Outros débitos, criando a linha chamada “AMPARA / EC 87”.

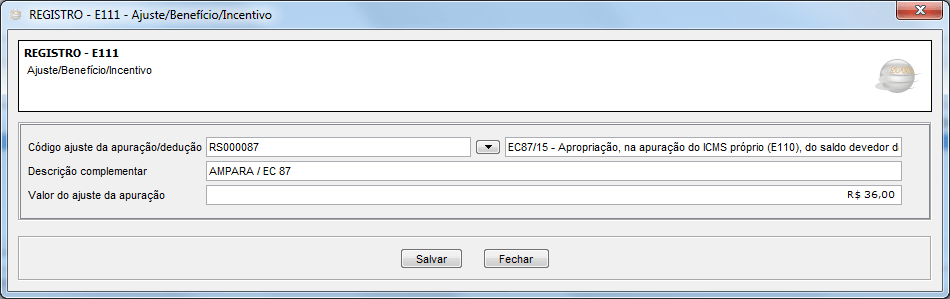

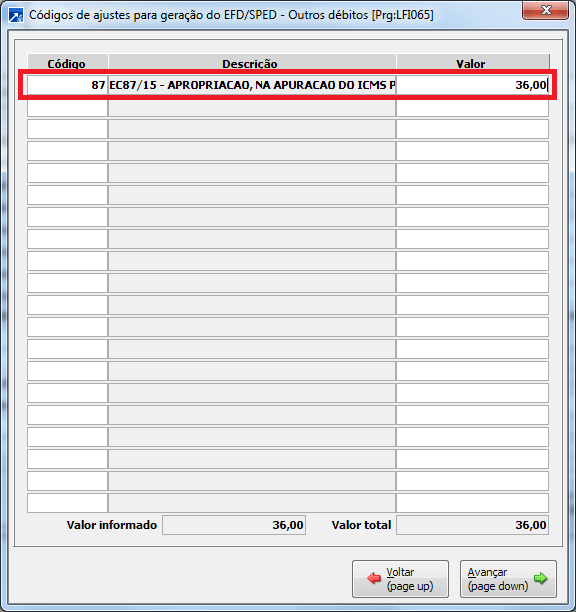

No botão ao lado será preenchido automaticamente o código correspondente a partilha para que gere o registro E111, o código criado pela SEFAZ-RS é RS000087.

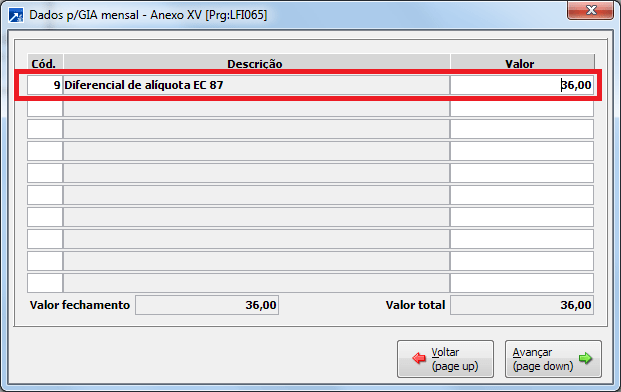

Ao avançar o sistema também irá preencher o código correspondente para a GIA mensal, que neste casso será o código 9-Diferencial de alíquota EC 87.

A nova apuração correspondente a Partilha (registro E300 do SPED Fiscal), também receberá os valores correspondentes ao próprio estado.

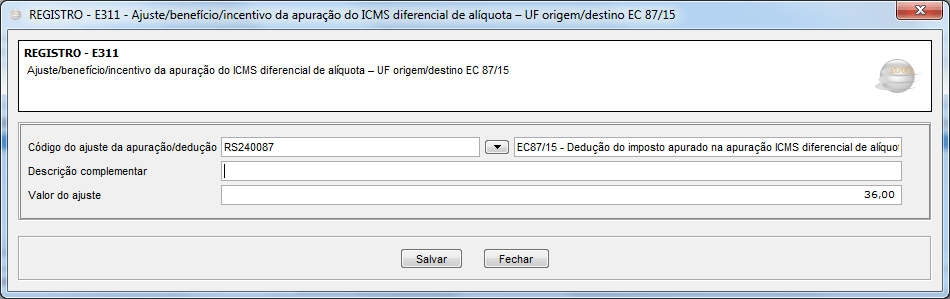

Quando for gerado o SPED Fiscal, assim como o sistema vai gerar o registro E111 com a informação prestada na apuração do ICMS, referente um ajuste a débito com o código RS000087, será gerado automaticamente o código de ajuste a crédito com o código RS240087, no registro E311.